今月ついに、住宅ローンの借り換えをします。

↓の記事やツイッターでお伝えしてましたように、三井住友信託銀行の当初固定30年(金利0.73%)へ借り換えます。

りそな銀行の仮審査に時間がかかったり、最優遇金利が適用されなかったおかげで、このタイミング、この条件になったわけで、あの時スムーズに行かなくて本当によかったなぁと思います。

ちなみに、これまではみずほ銀行で借入をしていました。

借入当初は変動金利(0.775%)でしたが、昨年(2015年)6月に、10年固定金利(1.25%)に切り替えました。

今にして思えば、なんでそんな高い金利に替えたのかと不思議に思いますが、あの時はここが一旦の底だろうと思って切り替えたわけです。(もし、さらに金利が下がるようなら借り換えすればいいやぐらいに考えてました)

というわけで、

現在 固定10年 1.25% ⇒ 今後 固定30年 0.73%

になり、長期間の固定への切り替え、かつ0.5%以上も金利を下げることに成功し、昨年の失敗を挽回することができました。

※固定30年の金利は0.75%ですが、住宅ローン 家計応援プランの条件(証券口座開設・定期預金30万円)を満たすことでさらに-0.02%になりました。

住宅ローンの借り換えを決心した理由

金利はこれからまだ下がるかもしれない中で、今月実行した理由として、

- 住宅ローン金利がマイナスになることは考えづらく、超長期の固定金利の下限は0.5%ぐらいだろうと考えている

- 日銀が、国債の買い入れ拡大には消極的に見られることから、かなり下がった現在から、一旦リバウンドし、その後しばらくは下値模索することはなさそう

- 住宅ローンに縛られることなく、いつでも転職できる(するかどうかは別として)

という思いもあるんですが、大きいのはこの二つ

- 借り換えをした瞬間から月々の返済額を抑えられる

- 固定30年で金利0.73%という好条件を確定できる

ということに尽きます。

私は↓の通り、50年間のお金の計画を立てているのですが、その中で、将来の住宅ローンの返済額を現在よりも多めに設定していました。

今の10年間の固定金利が終わった時、金利が上がっているかもしれないからです。

ところが、今回30年の固定金利に切り替えたことで、そのリスクは限りなくゼロになったわけでして、この先30年の返済額を多めに予想する必要は無くなったのです。

その削減額、おおよそ1,000万円!!

これはもう、我が家では一大事件です。(もちろん良い意味で)

目標としている老後資金3,000万円にも大きく近づきました。

住宅ローンの借り換えで知っておくべき10のこと

今回の借り換えは、我が家にとって大きなメリットがありました。

低金利時代に突入してからもう何年も経ちました。既に1度借り換えしている方も、まだ借り換えしたことが無い方も、借り換えを検討することにデメリットはありません。

今回の私の経験で、借り換えのメリットやデメリット、初めてわかったことなどを以下にまとめましたので、是非借り換え時の参考にしてみて下さい。

① 低金利の”今”が借り換えのチャンスなのか?

住宅ローンで最も気になるのは、金利ですよね。

ほとんどの人が20~35年という長い期間、返済が続くわけですので、金利は0.1%でも低いに越したことはありません。

「住宅ローンが過去最低を更新!今が借り換えのチャンス!」などとメディアで騒がれていますが、果たして、本当に今が借り換えのチャンスなのでしょうか?

金利で言えば、前述のように、固定30年で金利0.75%、あるいは固定10年で0.35%という銀行がでてきました。フラット35は35年で0.6%(当初期間の最大引下げ)と過去最低の状況です。

結論としては、私はチャンスだと思います。(自分が借り換えをしているわけですから当然ですよね。)

理由に入る前に、まずは住宅ローン金利の種類について簡単に説明したいと思います。

<住宅ローン金利の種類>

住宅ローンの金利には、「変動金利」と「固定金利」があることは皆さんご存知かと思います。

固定金利は、さらに「全期間固定金利」「固定〇〇年」にわかれます。

変動金利は、借り入れ期間中、6ヶ月に1回見直しされます。基本的には固定金利よりも低く設定されています。

全期間固定金利は、契約時の金利で固定され、借り入れ期間中ずっと金利が変わりません。金利としては高めに設定されています。

固定〇〇年は、〇〇年の間だけ金利が固定されるプランです。固定期間終了後は、変動金利または固定〇〇年を選択します。

これだけなら、ものすごくわかりやすいのですが、銀行のホームページを見るともっと複雑です。

その理由は、「店頭金利(=基準金利)」と「適用金利」という違いがあるからです。

店頭金利とは、銀行が発表する変動、固定〇〇年、全期間固定のそれぞれの金利のことです。

昔はこの金利がそのまま借りる時の金利だったわけですが、平成10年頃に、実際に貸し出す時に、この店頭金利から一定数金利を下げる「優遇金利(あるいは金利引下げ)」というものが登場し、

「適用金利(実際の借り入れ金利)」=「店頭金利」ー「優遇金利」

という、何ともわかりづらい表記になったのです。

この優遇金利とは、いわば銀行がキャンペーン的に、金利を引き下げて顧客獲得を狙う策に使われているわけですが、導入以来この金利はどの銀行も右肩上がりに増加し、今では2%以上も引き下げをする例も出てきています。

長年のスパンで見た時に住宅ローン金利はどんどん低下しているわけですが、変動の店頭金利はこの間ほぼ横ばいなのに対して、優遇金利と、固定の店頭金利が低下し続けています。

さらに、優遇金利にも、「通期引き下げ」と「当初引き下げ」の2種類があります。

通期引き下げは文字通り、借入期間中ずっと同じ優遇金利を受けられるものです。一方の当初引き下げは、最初の固定〇年、あるいは最初の変動金利選択時のみその優遇金利が適用されるプランです。必ず、「当初引き下げ後の優遇金利は〇〇%になります」みたいな表記がありますので、将来的にどのぐらいの引き下げを受けられるのか、注意深くチェックしましょう。

<今が借り換えのチャンスである理由>

話しを戻します。

今が借り換えのチャンスという理由は単純で、過去20年と比較して、今(特に今月)の金利は異常に低いからです。

私のように、3年前に借入をした人でも、その時よりも格段に低い金利、あるいは変動ではなく長期の固定金利で借り換えが可能です。

ここ2~3ヶ月で急激に金利が下がりましたが、急激に下がった後は一旦しばしリバウンド期間があるのも金利(金融市場)の特徴です。

今後金利がさらに下がるのか、底を打って上昇するのか、正直先のことなんてわかりません。

今、目の前にある(金利や借り換え費用などの)諸条件によって、大きな恩恵があるのであれば、借り換えるべきだと思います。

(もちろん、メリットがそれほどないのなら様子見という選択肢もあると思いますし、後述する「現在の銀行に金利の交渉をする」という手もあります)

ここで、金利にまつわる基本的なことについてお話しします。

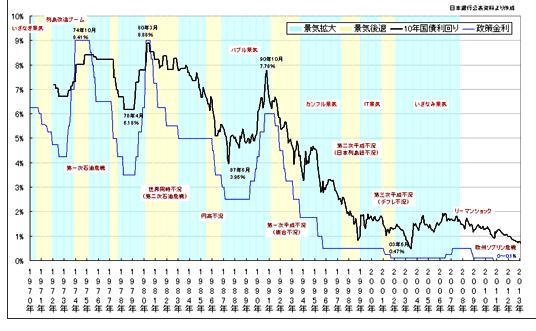

ご存知のように、バブル崩壊以降、日本の住宅ローン金利は、一時的にリバウンドすることはあっても、長期間で見ればどんどん下がってきています。

出典:http://blpfp.com/2014/06/jyutaku-loan-hendou1.html

グラフの都市銀行住宅ローン金利(変動金利)は、ここ20年くらい横ばいが続いていますが、これは前述の店頭金利を現しているためで、実際に借り入れる際の適用金利はどんどん下がってきています。

なぜ住宅ローン金利は低下し続けているのでしょうか?

細かい説明はしきれないので割愛しますが、基本的には、変動金利は日銀の政策金利に、固定金利は国債の市場金利に連動します。

出典:http://seminar-gakari.com/post-1221.html

政策金利は景気の良し悪しによって、日銀が決めます。すなわち、日銀は、景気を良くするために政策金利の引き下げ、すなわち金融緩和をし、景気が行き過ぎている時は政策金利を引き上げ(金融引き締め)をします。(グラフ中で景気拡大期に金利が下がっているところは、日銀が景気を良くするために、政策金利を下げている時です。)

政策金利は、リーマンショックの影響で利下げした2009年以来、金利ゼロ=ゼロ金利政策が続いてきましたが、今年の3月、日銀がマイナス金利というものを導入し、日本史上初めてマイナスの政策金利が導入されました。

前述のグラフ(住宅ローン金利推移)で、住宅ローンの変動金利(店頭金利)がここ数年横ばいなのは、日銀のゼロ金利政策が続いているためです。マイナス金利が導入されましたので、今後は変動金利も下がるかもしれません。(変動の適用金利が下がっているのは、優遇金利が拡大しているためですが、これは銀行間の競争によって生み出される効果とも言えます)

国債利回り(国債の金利)は、政策金利の影響を受けながら、買い手と売り手の需要と供給のバランスによって決まります。国債は安全な資産とされるため、株などのリスク資産が好調な時は需要が減り、逆に不調な時は需要が増えます。また、市場に流れるお金の量が増加すると、国債として保有したいニーズが高まるので、需要は増えます。国債は、需要が多いほど価格が高くなりますので、結果として利回りは低下します。(100万円で買った国債が10年後に償還される時、110万円受け取れるなら、利回りは1年当たり1%になりますが、同じ110万円受け取れる国債が需要の高まりで、105万円で買ったとすると、利回りは0.5%になることを考えるとイメージしやすいと思います。)

現在は、2013年から続く日銀の量的・質的金融緩和という政策によって、日銀が年80兆円もの国債を買い入れているため、国債の需要が高まっており、国債利回りが急激に低下しています。結果として、住宅ローンの固定金利も過去最低を更新し続ける状況となっています。

日銀が、景気を良くするために金融緩和をする、その結果、住宅ローンの変動金利、固定金利が下がるという状況が続いているわけですが、2013年から3年以上が経過した今、景気は良くなったのかというと、残念ながら良くなっていません。

ですので、安倍内閣が安定的な支持を得ている現状、まだしばらくは量的・質的金融緩和は続きますし、マイナス金利の拡大、国債買い入れの買い入れも可能性として十分あり得ます。(この政策に関する是非に関しては様々議論がありますし、このまま出口が見つからない状況が長期化すれば、日本の金融市場、あるいは経済に悪影響を及ぼす可能性も否定できません。)

というわけで、今後さらに金利が下がる可能性はあるのか?と聞かれれば、それは「大いにあり得る」ということもまた言えます。

※余談ですが、日々のニュースと住宅ローンはとても密接に繋がっています。日頃から情報収集をすることで、借り換えのタイミングも自己判断ができるようになると思います

<今は変動より固定>

前述したように、今は固定金利も変動金利並みに下がってきました。

変動金利との差がないということは、長期的に変動のリスクの少ない固定金利が理論上お得です。

事実、固定を選択する人が、ここ2ヶ月ほどで急激に増えているようです。

住宅ローン、固定を選好 ~マイナス金利で変動型を逆転 借り換えでは7割強~

住宅ローン利用者が10年など長期間、金利を固定する契約にシフトしている。16日で導入から半年となった日銀のマイナス金利政策の影響で、10年固定で年0.3%台という超低金利商品が出てきたのが大きい。変動型を下回る金利を設定する銀行もあり、大手行では全体のほぼ半分、借り換えに絞ると7割強が固定型を選んでいる。住宅ローン選びの常識が変わりつつある。 by 日本経済新聞

<住宅ローン金利が下がりやすい時期がある?>

住宅ローン金利は、基本的には日銀の政策や国債市場によって変動するものですが、毎年決まって下がりやすい時期があります。

それは、1月~3月です。

他の業界と同じで、銀行業界の決算期も3月。加えて住宅市場の最もホットな時期でもありますので、各銀行期末に向けて、追い込みをかけます。

店頭金利は市場次第ですが、優遇金利は自分達が主導的に決められますので、これを使っての、金利下げの競争が激化します。

この時期を狙って、下調べや事前審査などの準備をしておくのもアリかと思います。

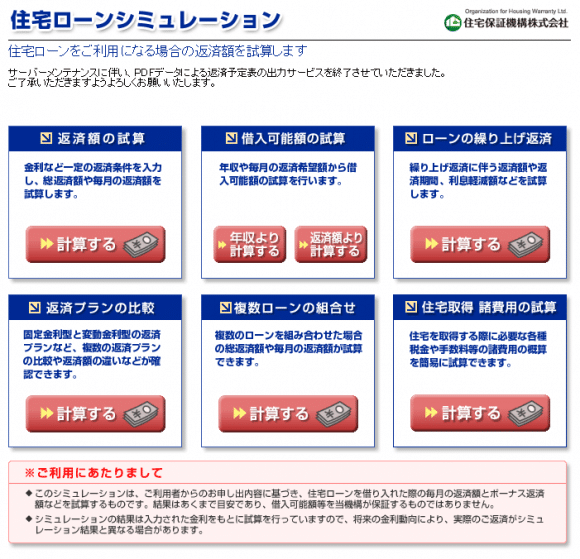

② 返済シミュレーションは自分でもできる

借り換えをした時に、月々の返済額、総支払額はどう変わるのか、気になりますよね。

銀行の窓口に行って相談しなくても、自宅やスマホで返済シミュレーションは可能です。

私のオススメはこちらのサイトを利用する方法です。

| 住宅ローンシミュレーション by 住宅保証機構株式会社 |

「返済プランの比較」という機能を使うと、現在と借り換え後の比較や、A社とB社の比較みたいなことが可能です。

プランを選ぶ時に悩むのは、変動or固定どちらにするのか、固定の期間はどれぐらいにするのかといったことだと思います。

各プランを選んだ時に月々返済額、総支払額がどう変化するのか、このサービスを使えば一目瞭然です。

私の場合、残り返済期間が約32年という状況で、

① 三井住友信託銀行 固定30年 金利0.73% → 残る2年 変動金利 3%(将来のことはわからないので高めに設定)

② りそな銀行 固定10年 金利0.4% → 残る22年 変動金利 1%~3%(こちらも仮)

という2パターンを想定して、どちらのプランがお得なのかシミュレーションしました。

りそな銀行の固定10年は2016年8月の金利で0.35%(WEB限定借り換えプラン)です。(私の場合は審査の結果0.4%でした)

ので、とりあえず10年の月々返済額は三井住友信託の固定30年よりも圧倒的に安くなりますし、仮に残る22年の変動金利がずっと1%だったら、りそな銀行の方が総支払額は若干安くなります。

しかし、私は総支払額に若干の差しかないのであれば、20年後、30年後の予測できない将来よりも、ずっと安定の固定30年という選択をしました。

といった検討が可能になります。銀行の窓口に行って、他行のことまで聞くのは気が引けますよね。このサイトを使って色々試してみて下さい。

<ちなみに、返済プランを比較する時のワンポイント>

前述のりそな銀行のように、比較対象よりも当初の金利が低いプランは、繰り上げ返済によるメリットもあります。

例えば、2,500万円・25年(元利均等)を借り入れについて、Aプラン:固定30年 0.75%、Bプラン:固定10年 0.35%(10年以降の金利は未定)の2プランで比較してみます。

| プラン | Aプラン | Bプラン |

| 10年間の金利 | 0.75% | 0.35% |

| 10年間の月々返済 | 91,415円 | 87,043円 |

| 10年間の総支払額 | 10,969,800円 | 10,445,160円 |

| 10年後のローン残高 | 15,558,458円 | 15,261,606円 |

10年後のローン残高は約30万円の差ですが、この10年間で支払う返済額の差が約52万円ありますので、Bプランであれば、その差額を繰り上げ返済することによって、残高を約1,474万円まで下げることが可能です。

このように、当面の金利が低いプランは繰り上げ返済によるプラス効果もありますので、借り換えの際には是非検討してみて下さい。

ちなみに、〇年後の住宅ローン残高を調べる際には、みずほ銀行の住宅ローンシミュレーションが便利です。(シミュレーション結果ページの「残高推移」で確認できます)

③ 手数料などの諸費用はいくらかかるのか?

借り換えをする時にかかる手数料などの諸費用も気になることの一つです。

諸費用の代表例を挙げてみますね。

| 事務手数料 | 住宅ローン借入にかかる手数料 数万円~借入額の2%程度 |

| 保証料 | 新たに加入する保証会社の保証料 0円(銀行負担)~借入額の2%程度 or 金利 0.2%程度上乗せ |

| 印紙税 | 契約書に貼付する印紙税 5,000万円以下:2万円 ~1億円以下:6万円 |

| 登録免許税 | 抵当権設定及び抹消にかかる税金 設定:借入額の0.4%、抹消:1,000円 |

| 司法書士報酬 | 抵当権設定及び抹消を担当する司法書士への報酬 数万円~10数万円程度 |

| 一括返済手数料 | 完済の手続きに伴う手数料 数万円 |

| 団体信用生命保険料 | いわゆる団信の保険料 フラット35を除くほとんどの金融機関は0円(銀行負担) フラット35は毎年の借入残高×0.358%(ただし任意) |

平均的な銀行であれば、諸費用の合計金額は、おおよそ借り換え額の3%程度、3,500万円で90~110万円ぐらいです。

新生銀行やソニー銀行の取り扱い手数料が安いプランを選択すれば、30万円~40万円程度で済ますことも可能です。

フラット35に借り換えする場合は、事務手数料(0.7~2%程度)と団信保険料(35年で、借入額の7%程度)をがっつり持ってかれるので、銀行のプランよりも高くなります。が、フラット35の場合、団信は任意ですので、同額ぐらいの生命保険で安く済ませることも可能です。

保証料は、金利を上乗せすることで、初期費用から外すプランもありますが、支払総額は高くなるので、注意が必要です。

借り入れ時に一括で払う保証料は、借り入れ全期間にかかる費用を前提にしています。

従って、借り換えをする際には、借入期間が短くなる分の保証料を返還してもらえます。

私の場合は、借入期間が3年と極端に短かったため、50万円以上の保証料が返還される予定です。(逆に言うと3年間だけでも結構大きな金額を持って行かれます)

この仕組みから言えることは、先々に再度の借り換えや繰り上げ一括返済を考えている場合、当初の諸費用の中で、事務手数料が安く、保証料が高い銀行で借入をする方がベターということです。

ほとんどの主要銀行では、事務手数料か保証料のいずれかをがっつり取りますのでこの点は意識した方が良いと思います。

事務手数料をがっつり取る銀行の例は、じぶん銀行、住信SBIネット銀行、イオン銀行などです。

④ 諸費用をかけないなら、現在借りている銀行との金利交渉

借り換えを検討してきたけど、「諸費用の負担が大きい」「今の銀行を変更すると色々面倒」など、やっぱり今のまま続けられた方が良いという方は、今現在借り入れをしている銀行に金利の交渉をしてみるというのも手です。

(私の場合は、10年固定期間中で、30年固定への変更はさすがに出来ないと思い、交渉しませんでした)

交渉前には、借り換えを検討している銀行と詳細なプラン、それに仮審査通過の証跡があると、本気度が伝わると思います。

実際には、ケースバイケースだと思いますが、借り換え先のプランよりも金利+0.3%ぐらいで提案をしてもらえることもあるようです。

交渉はもちろんタダですし、成功すれば、諸費用かからず、借り換えよりも手間も省けますので、検討してはいかがでしょうか。

⑤ 借り換え完了までは1~3ヶ月。事前審査までは進めておくのがベター

今回、三井住友信託銀行への借り換えで一番意外だったのが、審査期間の長さです。

4/12に事前審査の申し込みをしたのですが、通過の連絡を受けたのは、なんと6/22!!

事前審査に2ヶ月以上もかかったのです。

詳細を時系列に並べてみます。

4/12 三井住友信託銀行のホームページから事前審査の申し込み

4/15 担当営業マンより事前審査に必要な書類のメール連絡

4/18 必要書類をすべてメール送付完了

4/21 担当営業マンより書類受領の連絡

その後しばらく連絡なし

6/1 事前審査がいつ終わるのか質問のメールを送付

6/8 担当営業マンより釈明の電話を受ける

6/22 事前審査通過の連絡を受ける

昨今の金利低下で、借り換えする人が増えていて、営業マンがパンク状態だということを差し引いても、かかり過ぎですよね。

このようなケースはレアだとしても、現在は事前審査に最低1ヶ月は覚悟すべきだと思います。

では、本審査や正式申し込みから借り換えの実行日まではどれぐらいの期間が必要なのでしょう。

これは銀行によって異なるかもしれませんが、三井住友信託銀行の場合は、正式申込をしてから、本審査に10日間、実行までは3週間程度で完了できました。

8/2 正式申込書類を送付

8/3 担当営業マンより書類到着のお知らせ

8/8 担当営業マンより口座通帳内の「未記入分合算」の明細が必要な旨の連絡を受ける

8/9 明細取得のため銀行窓口を訪問・申請

8/13 明細の提出時期を確認され、申請より1週間~10日かかる旨を返答

8/15 明細到着してないが、本審査の通過が確実な旨の連絡を受ける。また、契約日を8/22とすることを決定。

8/15 みずほ銀行に一括返済手続きのため、窓口に訪問する旨を連絡

8/17 明細が自宅に到着

8/18 明細をメールで送付

8/18 みずほ銀行にて一括返済の申請(実行の9営業日前までに必要)

8/22 三井住友信託銀行にて金銭消費貸借契約を締結+口座を開設、司法書士との委任契約

8/30 借り換え実行

担当の営業マンからは、8/8までに正式申し込みすれば、8月中に実行可能と聞いていました。

事前審査はすごく時間がかかりましたが、正式申し込み以降はスピーディですね。

これぐらいスピーディにできると、次の方法で実行時の金利が確定した状態で正式申し込みが可能です。

- とりあえず事前審査の申し込みをし、通過させておく

- 金利の状況を見極めて、自分が納得できる金利まで下がるのを待つ

- その月の金利が発表されてから、正式申し込み。本審査を通して、その月末までに実行する

適用金利は、実行日現在の金利が適用されるため、正式申し込みをしてから月を跨ぐ場合は、適用金利が読めない状態になります。

しかし、上記の方法であれば、確実に狙った金利で実行できるのです。

これは、物件取得のタイミングに合わせるしかない新規借り入れにはできない、借り換えの大きなメリットです。

また、実は住宅ローン金利は、毎月下旬(最終営業日より2~3営業日前)に翌月分が確定し、日経新聞(電子版)などの一部メディアに掲載されます。掲載されない金利についても、営業マンに確認すれば教えてもらえます。(店頭やネットでの発表を待たずして、金利を知ることができます。)

ですので、月初営業日に申し込みすれば、月内に実行可能という銀行であれば、上記のような作戦が有効です。

事前審査(仮審査)だけ通しておいて数ヶ月「待機」は全く問題ありません。(仮審査によって信用情報が変わることもありません)ので、候補の銀行複数に対して事前審査申し込みをされることをオススメします。

⑥ 任意の保険「〇〇疾病保障」には入るべきか

私は、一番初めにみずほ銀行で借入をした際、8大疾病保障の保険に加入しました。

今すぐ必要なものとは思わなかったものの、加入できるのは、契約のタイミングだけでしたので、先々のことを思って入ったわけです。

月々の支払いは1,000円ぐらいでした。そんなに高くないとも言えますが、この保険の特徴は、年齢に応じて保険料が上がっていくということです。

加入時点ではあまり考えていませんでしたが、50歳になった時に支払う保険料は相当な額になります。

さらに、8大疾病保障とはいえ、病気になってもすぐに十分な補償が受けられるわけではありません。

この保険を解約しようかと思っていましたが、ちょうど今回借り換えをすることになりましたので、自動的に解約となりました。

そして、次の三井住友信託銀行の住宅ローンにも、がん保障や3大疾病保障のオプションが用意されています。

今回私は、これら任意の保険には加入しませんでした。

理由は、万が一のことが起きる可能性を考慮した上で、支払う保険料と万が一の時に受けられる補償が見合わないと考えたからです。

具体的には、例えば、がん保障。金利を+0.2%上乗せすると、がんと診断された時点で住宅ローンの残高がゼロになるという保険です。

がんに罹る可能性は、30代ではかなり低く、60代以降に急激に上がります。50歳までにこの保険のお世話になる可能性は1.5%です。

それに対して、支払う保険料は、残高が多い若い時に多く支払うことになります。(残高に対して0.2%の保険料がかかるため。)+0.2%とはいえ、仮に3,000万円の借入とすると50歳までに68万円もの負担になります。

50歳時点での残高は1,440万円です。この残高が1.5%の可能性でゼロになる保険というわけです。

このように、金利を上乗せで支払うタイプの保険のダメなところは、保険のお世話になる可能性が低い、若い時ほど高額の保険料を負担する必要があるという点です。

通常、生命保険にしても医療保険、がん保険のどれでも、保険適用となる可能性が高い、高齢になるほど保険料が上がるのに対して、住宅ローンの多くの〇〇疾病保障では、なぜか逆になっているのです。

ゆくゆく借り換えをすることになれば、それまでに払ってきた保険料はそれこそドブに捨てることになります。

がんに罹るのか、いつ罹るのかなんてわからない。仮に残高の多い30代でかかったら大変だ。ということで保険に入る価値があるわけですが、それにしても若い契約者にとっては、分が悪い保険だと言わざるを得ません。

逆に、40歳代以降の方であれば、逆に安い保険料で保険を付けられるということにもなりますので、検討の価値があると思います。

(三菱東京UFJ銀行のビッグ&セブン(保険料支払い型)やみずほ銀行で扱う8大疾病補償のように、上記のような金利上乗せタイプではなく、年齢と借入額に応じて保険料を払うタイプの保険も存在します)

詳しくはこちらの記事をご覧下さい。

⑦ 住宅ローン減税

借り換えをすると住宅ローン減税はどうなるのか?

結論から言うと、まず問題なく引き続き住宅ローン減税を受けることができます。

住宅ローン減税は、物件購入から10年間、所得税あるいは住民税が減税される制度です。

条件としては、

- 住居として使用する物件であること

- 床面積が50平方メートル以上であること

- ローンの借り入れ期間が10年以上であること

などがあります。詳しくは国税庁ホームページをご覧ください。

借り換えが以下の要件に当てはまれば、引き続き住宅ローン控除を受けることができます。

- 借り換えた住宅ローンが、当初の住宅ローンの借り換えのためであること

- 借り換えた住宅ローンが、住宅ローン控除の要件に当てはまること

ただし、

- 借り換えをした際でも、住宅ローン控除を受けられる期間は、居住開始から最長10年

- 借り換えの際に、借入額が増加した場合、増加分全額が控除対象とはならない

ということに留意が必要です。

⑧ 借り換えならではの審査基準

今回、私の場合は、りそな銀行、三井住友信託銀行ともに問題なく審査を通過できたわけですが、審査でつまづく方がいらっしゃることも事実です。

審査の基準は各銀行それぞれ異なる上、審査に通らなかった時にその理由を教えてくれるわけでもないため、どのレベルならOKで、何がNGなのか、ハッキリとわかっているわけではありません。

ここでは、一般的に言われている、借り換えならではの審査時の注意点をまとめてみました。

<物件の評価額が大幅に下落>

都心の一部物件を除けば、一般的には物件の価格は新築時がピークで、その後年数の経過とともに下落していきます。

ある程度平均的なペースの下落であれば問題ないでしょうが、周辺環境の変化や社会情勢の変化などにより、著しく物件の評価額が下がった場合は、注意が必要です。

住宅ローンを借りる際は、ほぼ必ず物件を抵当に入れます。これは、万が一ローンの返済が滞った時に、銀行がその物件を手に入れ、売却することで債券を削減するためです。

物件の価格が借り入れ額に比べて非常に高い場合、万が一の時にも債券回収がしやすいわけですから、当然審査のボーダーラインは下がります。

逆に、物件価格が著しく低下している場合は、借り手の返済能力をより厳しく見るため、審査が厳しくなります。

<住宅ローン借入後に別のローンが増えた>

生活スタイルも年を重ねる毎に変化するものです。初めて住宅ローンを借りた時は、他のローンがゼロだった人でも、

- 車を購入して、自動車ローンを借りた

- 子供の大学費用のために、教育ローンを借りた

- 太陽光発電装置をローンで設置した

など、住宅ローン以外の借り入れが増えていることもめずらしくありません。

あるいは、

- 家族全員分のスマホを買い換えて、割賦残高が数十万円になった

- 多額のリボ払い残高が溜まっている

- クレジットカードを作り過ぎてキャッシング枠が多大

など、意外に審査に影響にすることもあります。

これらの情報は、信用情報機関を通じて、審査の際に見られる内容ですので、いくら誤魔化そうとしてもウソはばれてしまいます。

住宅ローンやそれ以外のローン、あるいはクレジットカードなどの返済の延滞はもっての外ですが、日頃から借り入れの額に無理がないか注意しておく必要があります。

<年をとって健康に問題を抱えている>

借り換え時に意外とつまづきやすいのが、健康面です。

フラット35や一部の地銀を除く多くの銀行で、団体信用生命保険(団信)への加入が義務付けられています。

団信加入のためにはある程度、「健康」である必要がありますが、大きな病気が完治していない、持病を抱えている場合は、審査で落ちることもあるようです。

団信には、「ワイド団信」というものがあり、高血圧・糖尿病・肝炎・うつ病などの病気でも加入できる可能性があるようですので、もし通常の団信が難しい場合は、検討してみて下さい。

<仕事の変化(転職・独立・役員昇進)>

昨今は、大手企業に就職した人の転職も珍しくありませんので、借り換え時点で仕事が変化していることも間々あるかと思います。

住宅ローン借り入れの条件に、入社3年以上という基準をよく聞きますが、昨今はネット銀行を中心に社歴問わず借り換え可能な銀行も増えているようです。(代表例はソニー銀行、住信SBIネット銀行)

ハードルが高くなるのが、自営業や会社設立といった独立と、昇進して会社役員になった場合です。自営業者にしても、会社役員にしても、サラリーマンと比べると収入が不安定とされています。(実態はともかくとして、審査上は少なくとも。)

これらに該当する人は、複数年の収入を証明する資料の提出を求められるので、その内容の中で、収入が不安定だと判断されると、審査が通らないことがあるようです。

以上、借り換え時に注意すべき点を挙げてみました。

審査の結果は、やってみないとわからないので、借り換えに限らずですが、複数の銀行を候補として検討を進める方が良さそうです。

⑨ ネット申し込みの不安&問題点

今回、三井住友信託銀行のネット申し込み専用プランを契約しました。

申し込みから、事前審査までは全てインターネットと郵送で手続きを進め、最後の契約の時だけ銀行窓口に訪問するという流れでした。

申し込み直後に営業担当が付き、一貫してその方とやり取りを進めたのですが、多少なりとも不便さや不安を感じたりしました。

以下に気付いた点を挙げてみました。

<セキュリティ的に微妙>

まず最初に抱いた不安は、事前審査書類をメールで送る時です。

WEBから申し込み依頼をして、数日後に営業担当より、必要書類をメールで送って欲しいという旨のメールが届きました。

必要書類とは、本人確認書類、源泉徴収票、確定申告書、不動産売買契約書、建築確認申請書などです。

不安に感じたのは、まずメールの主が本当に三井住友信託銀行の人である保証はないこと。

メールのアドレスや文面はいくらでも偽装して送れます。

このタイミングで私に届いているのだから、そうそう偽装という可能性は低いのですが、でもこれまでのWEBでの申し込みあるいは私に送られた申し込み完了のメールをハッキングすれば、私が申し込みをしたことを察知して、偽装メールを送ることもできるわけです。

これに対しては、必要書類の内容についての確認もしたかったので、営業担当が本当にいるのか、電話確認をすることで対策を打ちました。

もう1点は、必要書類をメールで送る時のセキュリティです。

銀行側からは送り方のフォーマットやセキュリティのかけ方の指定はありませんでした。

しかし、送るのは個人情報やそれ以上に重要な実印等も含まれる書類です。本来であれば、暗号化通信で送りたいぐらいでしたが、それは出来無さそうでしたので、せめてもの対応として、送るファイルにパスワードをかけて送ることにしました。(暗号化されないと第3者に傍受、情報が盗み取られる可能性があります)

この点も、窓口での手続きなら不安にはなりづらい部分だと感じました。

<何かともらえる情報が少ない>

WEBでの事前審査申し込み後は、基本的には担当営業マンとメールと電話でのやり取りになります。

事前審査申し込み前に、返済プランの提案をもらえないのはもちろんなのですが、営業マンと直接やり取りになった以降も、特に提案らしいものはありませんでした。

これは特に三井住友信託銀行だけの話しかもしれませんが、営業マンが非常に忙しいようで、基本的に事務的な連絡しか来ません。

「事前審査に必要な書類はこれです。」

「事前審査通過しましたが、正式申し込みはされますか?」

私の場合、事前審査通過後、正式申し込みまで1ヶ月ぐらい様子を見ていたのですが、その間も特に正式申し込みを促すような連絡はありませんでした。(同じ期間に、りそな銀行からは何度か電話がありました)

単に営業チックな電話が無いだけなら嬉しい限りですが、申し込みをしたプラン(金利や諸々の手数料、家計応援プラン)についての説明もありませんし、借り換え実行までの手順、諸費用の見積りなどもこちらから質問して教えてくれたぐらいなので、住宅ローンのことがチンプンカンプンの人にとってはものすごく苦労をすると感じました。

ちなみに、諸費用の見積りは最後まで詳細な金額は教えてもらえず、「ざっくりこれぐらいです」程度の情報しかもらえませんでした。(かといってそれによって問題があったわけでもないですが。)

<借り入れ金額を直前で変更するトラブル発生>

今回、月々の返済をある金額以下に抑えたいという強い気持ちがありまして、金利や借り入れ期間を基にシミュレーターで計算して、借入額を微調整していました。

そのシミュレーションがあってるか、事前に担当営業マンに確認をして問題なかったはずなのですが、本審査通過後に、当初伝えていた”借入期間”では借り換えできないことを告げられました。

どうやら営業マンも見逃していたようで、借り入れ期間を2か月ほど短くする必要があると言うのです。

借り入れ額を希望の月々返済額ギリギリに設定していたので、このままではそのラインを超えてしまいます。

前述の理由で、しかもその意向を事前に伝えていたわけですので、「何とかしてほしい」というのが私の意見だったわけですが、営業マンから、「実は家計応援プランというのがありまして、証券口座を作ってもらえれば金利を-0.1%することが可能です。それに借入額をあと10万円減らせば、希望の月々返済額になります。」という話がありました。

後にホームページを見て家計応援プランは最大-0.3%できることがわかったりと、またしても提案としては微妙だったわけですが、最終的には希望通りにできたので、結果オーライということにしておきます。

ただ、やはり対面でない方式ゆえの認識の祖語みたいな可能性はネット専用ローンには潜んでいる気がします。

⑩ どこの銀行がいい??銀行ごとの特徴を紹介

| 本パートのみ2016/10/3に最新情報を更新しました |

いざ借り換えをしようと思っても、どの銀行で借り換えるのが良いのか、迷いますし、調べるのに時間もかかりますよね。

ホームページを見ても、金利にも当初引き下げや通期引き下げ、特別キャンペーン金利など様々な記載があって、理解するのも一苦労です。

ここでは、各銀行の費用や保険、サービスについて簡単に特徴をまとめてみました。

申し訳ありませんが、地方銀行、信用金庫、JAバンクについては記載しておりません。しかし、これらの金融機関によっては都市銀行、ネット銀行並み、あるいはそれ以上の条件を提示してくれることもあるようですので、お近くの店舗に訪れてみるのもありかもしれません。

<三菱東京UFJ銀行>

最大手の銀行。

2016年10月の当初固定10年金利が0.6%(最大優遇適用)と競合と比べても低水準ですが、当初終了後の金利は高め。

全期間固定は、35年で1.09%と魅力的。

諸費用に関しては、保証料をしっかり取る代わりに、団信、借入の手数料は無料。

保険も3大疾病(金利+0.3%)と7大疾病保障(別途費用)がある。

<みずほ銀行>

大手銀行の中では、固定10年以下と変動金利が低め。

諸費用に関しては、保証料をしっかり取る代わりに、団信、借入の手数料は無料。

優遇金利は何度、変動・固定を切り替えても、全期間で変わらない。

保険は、三大疾病保障特約付団信(金利+0.3%)と独自の8大疾病保障(別途費用)がある。

2016年10月より2017年3月までの期間限定で、全期間固定金利を0.4%引き下げるキャンペーンを開始。

これにより、2016年10月の35年全期間固定金利は1.07%と大手行の中では最低になりました。

<三井住友銀行>

特段特徴なし。

諸費用に関しては、保証料をしっかり取る代わりに、団信、借入の手数料は無料。

<りそな銀行>

2017年3月末までのWEB申し込み限定キャンペーンで、固定10年 0.45%(最大優遇-2.5%時)、当初終了後も -1.906%と好条件。

団信革命という3大疾病及び病気・ケガによる所定の状態16、要介護状態の際にローン残高がゼロとなる通常金利上乗せ+0.3%の保険を同キャンペーンと同時申し込みで先着1万名限定で-0.1%の引き下げ中。(上乗せ+0.2%で申し込み可能)

借り入れ期間が残り20年以下、45歳以上といった方々は、金利優遇と団信革命のメリットを受けやすいので特にオススメ。

ただし、こちらのプランの契約には、融資手数料2.16%が必要。保証料が銀行負担のため諸費用の総額は他行とあまり変わらないが、期限前完済をしても保証料のような返還金はない。

前年所得100万円以上、給与所得者の勤続年数が1年以上と審査のボーダーラインも低め。

<三井住友信託銀行>

三井住友”銀行”とは全く別の銀行。

2016年10月時点で、固定10年 0.45%、固定30年 0.85%と長期固定の金利が最も低い。

当初固定期間終了後の金利は高めになるので注意が必要。

証券口座、NISA口座、定期預金のいずれか1つにつき金利を-0.01%引き下げる家計応援プランもある。

保険は、ガン保障、3大疾病保障、8大疾病保障にそれぞれ残高100%ゼロ(金利+0.2~0.4%)と残高50%ゼロ(金利+0.1~0.2%)の2パターンが用意されている。

諸費用に関しては、保証料をしっかり取る代わりに、団信、借入の手数料は無料。

<新生銀行>

最大の特徴は、事務手数料が5万円~と安い上に、保証料、団信も無料なので、初期費用が抑えられる点。

金利は、2016年9月末申し込みまでのキャンペーンが終了し、2016年10月時点で、変動金利 0.45%、固定20年 1.1%に。

初期費用が安いので、

まだまだ金利が下がると予想しているが、一旦借り換えで金利を下げたい人→変動金利

固定20年ぐらいがちょうどいい、かつ借入額が4,000万円以下という人→固定20年

という選択をすれば他行よりも支払総額を抑えられる。

<ソニー銀行>

ネット銀行ではあるが、住宅ローンについてはソニー生命のライフプランナーなど、対面での相談が可能。

変動金利が最大引下げで0.499%(2016年10月時点)と低いが、借り入れの取り扱い手数料が2.16%かかる。

また、新生銀行のような、取り扱い手数料 43,200円というプランもある。

保証料及び団信保険料は無料。勤続年数の制限はなし。

<住信SBIネット銀行>

最大の特徴は、8大疾病保障が無料で付く点。

商品としては、三井住友信託銀行の住宅ローンであり、住信SBIネット銀行が代理販売している。(完全にネットで完結)

2016年10月現在、変動金利は三井住友信託銀行本体よりも低い 0.497%(通期引き下げ)、固定10年 0.55%、固定30年 1.12%(当初引き下げ)のプランもある。

無料付帯の8大疾病保障は、診断から12ヶ月経過後も就業不能状態の場合、残高がゼロになる。

保証料は銀行負担だが、事務手数料が2.16%必要。勤続年数の制限はなし。

<イオン銀行>

特徴は、住宅ローンを契約すると、5年間イオングループの買い物が”毎日 5%OFF”になるイオンセレクトクラブに加入できること。

また、定期預金金利の優遇を受けれたり、イオンモールのラウンジが使えるイオンゴールドカードセレクト(無料)がもらえたりする。

ガン診断時点で残高0円となる「ガン保障」が0.1%の金利上乗せで付けられる点も魅力。

変動金利、固定金利ともに他の最安行に比べると高め。

事務手数料 2.16%または、10.8万円+金利上乗せ+0.2%のいずれかから選択可能。保証料、団信保険料は無料。

前年所得100万円以上、給与所得者の勤続年数が半年以上と審査のボーダーライン低め。

<じぶん銀行>

特徴は、がん診断で残高1/2となるがん保障が無料付帯、完全ネット完結で契約書記入も不要という点。

ネット活用により、仮審査は最短で即日回答、また契約完了までは最短10日となっている。

auの通信サービスとセットで契約すると最長5年間、毎月500円キャッシュバック。

がん100%保障団信 0.2%上乗せ、11疾病保障団信 0.3%上乗せのオプションもある。

保証料は銀行負担だが、事務手数料2.16%必要。

<フラット35>

フラット35は、金利、事務手数料が契約を行う銀行により異なる。

2016年8月の最低金利は、20年以下 0.95%、21年以上 1.06%(フラット35Sの当初期間はさらに-0.3%引き下げ)となっている。

事務手数料が安いのは、楽天銀行 0.756%、三井住友信託銀行 0.972%となっている。

また、住信SBIは事務手数料 1.0%で、かつ8大疾病保障を借り入れ額の0.5%で付保可能。

長期で金利が抑えられるメリットがある一方、団信は任意加入で、保険料は加入者負担となっており、おおよそ借入額の3%程度が必要となる。

団信に加入せず、生命保険や就業不能保険などで万が一に備える方法もあります。

<十六銀行>

地銀には触れないと書きましたが、好条件の情報がありましたので記載させて頂きます。

岐阜県を拠点とする十六銀行は、東海エリアでの住宅ローンシェアNo.1の銀行です。

35年まで組める超長期固定金利の住宅ローンが、金利1.15%です。

こちらの住宅ローンに「がん保障特約付団信(金利+0.1%)」「生活習慣病団信(金利+0.2%)」を付保できます。

これら特約の上乗せ金利が他行よりも0.1%低く設定されているため、これら特約を前提にする場合は、お得になります。

また、がん保障特約を無料で付けれたという話もあるようで、その場合、35年固定 がん保障付が金利1.0%と、業界最低水準になります。

※詳細につきましては、必ず各銀行ホームページをご確認下さい

さいごに

いかがでしたでしょうか。

長年住宅ローンを放置してきた人にとって、借り換えは仕組みが難しいし、とっても手間がかかる面倒な作業ですよね。

でも、このご時世ですので、やればほぼ必ず返済の負担が減ります。

そして、さらに下がったらまた借り換えをすればいいわけですから、やらない理由はありません。

そんな時、この記事がお役に立てれば幸いです。

最後に、今回借り換えをした三井住友信託の営業マンに「何でこんなに低い金利にしてるのか」と聞いてみたお話しを。

理由は、今後日本の人口がどんどん減っていく中で、ビジネスを続けていくために、これから20年、30年お付き合い頂けるお客様を作る必要があります。

そのために、長期の金利は他のどの銀行よりも低い金利にしてます。

住宅ローンでお付き合いを続けることで、いつか投資信託などの他の商品に繋がっていくことを期待しています。

とのことでした。

恐らくどの銀行も同じ思いがあるでしょう。

そして、住宅ローンは今まさに戦国時代と言える状況だと思います。

その先には、淘汰や合従連衡が待っているかもしれません。

その様子をこれからも追っていきたいと思います。

↓毎月の現金の移動が面倒という方、必見です

先日はありがとうございました!

また気になるブログを拝見し、コメントさせてください!

私しも固定にするか、悩んでいた所で今現在変動金利で0.8%返済しているのですが

今朝、ネットで確認したら0.85〜になっていたのでこれから仮審査とかだとやはり1.0%ぐらいになりそうな気がするのですがひかパパさんはどのように思いますか?

さらに転職して2年だと審査厳しいですよね?

>ヒロさん

再びコメントありがとうございます!

9月、住宅ローン金利上がってしまいましたね。

今後の金利予想について

http://zai-tech.net/bank/forecast_201609/

に書いてみましたのでご覧下さい!

勤続年数2年でも、りそな、住信SBI、ソニー、イオン銀行などは問題ないと思います。

大手銀行は気にするかもしれません。

もし会社で紹介してもらえる銀行があれば、優遇を受けられたりもしますので相談してみると良いと思います!