今回は生命保険で失敗したお話しです。

3年前、結婚を機に加入した生命保険、ソニー生命の「積立利率変動型終身保険」を先月“払い済み”にしました。その結果、20万円程の損をしてしまいました。

払い済みというのは、以後の保険料は支払わず、それまで積み立てた金額内の死亡保障、解約返戻金が残る契約で、厳密には解約とは異なります。

なぜそんなことになってしまったのか?解約ではなく払い済みにした理由とは?私の失敗談をご紹介しようと思います。

Contents

積立利率変動型終身保険に加入

今から3年前のこと、結婚を機に生命保険に入ろうということになり、妻と二人で保険の窓口に行きました。

保険のあれこれを教えてもらったり、ライフプランシミュレーションなるものをやったりした後、生命保険や医療保険、がん保険などの提案を受けましたが、その場で即決はせず、一旦持ち帰ることにしました。

保険の窓口のような複数会社の乗り合い保険ショップは、販売報酬の高い商品を薦めてくるということを知っていたので、それなりに警戒していたからです。

しかし、自分でインターネットや雑誌で探した別の保険と比べても、提案された保険の条件は良く、スタッフさんの対応も良かったので、噂に聞く程悪いものでもないのではと思うに至り、結局提案された保険ほぼすべてに加入することになりました。(そもそもここでの失敗もたくさんあるのですが、それはまた別の機会に)

今回、払い済みにした生命保険はその時に加入した中のひとつ、ソニー生命の「積立利率変動型終身保険」です。

| 保険金額 | 700万円 |

| 払込期間 | 30年(60歳まで) |

| 保険期間 | 終身 |

| 月額保険料 | 1万3,325円 |

特徴は、毎月の生命保険料を積立運用する時の利率、すなわち解約返戻金が運用実績によって変化する点です。

運用利率が最低2%(2/11現在では1.6%に下がっています)は保証されていて、国債等の運用がうまくいった時は解約返戻金が増えるというものです。

保険はインフレに弱いと言われますが、利率変動によってインフレの時でもそれなりのパフォーマンスを期待できるという商品です。

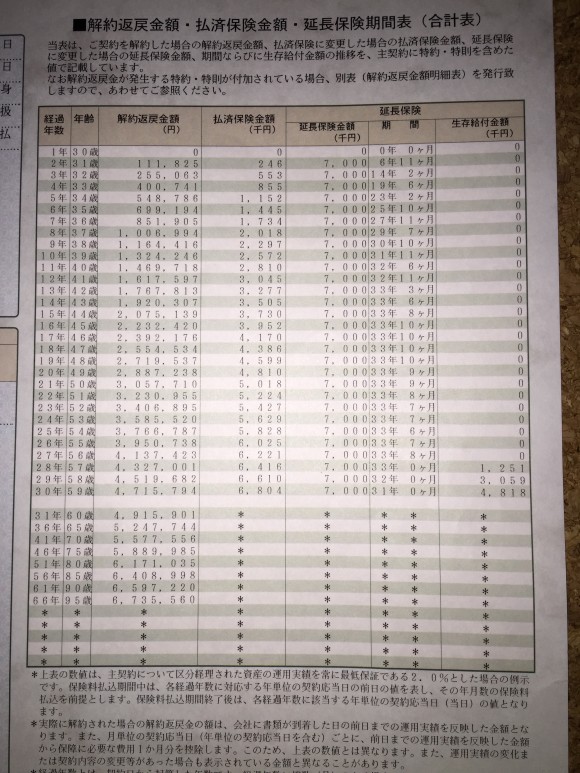

ちなみに、解約返戻金のシミュレーション値はこんな感じです。

当時は、掛け捨ての保険はもったいない!と決めつけていたので、貯蓄の代わりになるこの保険なら損はないと思い、契約しました。

ところがその後、デメリットしかないことに気付く

「貯蓄の代わりにもなって、死亡時の保険も下りるなら良し」と思って入ったソニー生命の積立利率変動型保険。

ところが、この思いは一変してしまいました。

失敗1:最大のきっかけはマイホームの購入

全く考えもしていなかったのですが、住宅ローンを借りる時に、債務者が死んだ時に借金がチャラになる団信(団体信用生命保険)というのがあります。

一部のローンを除けば強制的に加入することになりますし、加入しない人もまずいない。

そう、マイホームを買った時点で数千万円の保険に入ることになるのです。

実は、保険の窓口に行った時、ソニー生命の積立利率変動型終身保険以外に

・メットライフ生命 つづけトク終身 (低解約返戻金型終身保険)

⇒保険金額 700万円

・ひまわり生命 家族のお守り (無解約返戻金型収入保障保険)

⇒月額8万円 (60歳になる年まで)

にも加入しました。

明らかに入り過ぎですね、はい。

人によっては、団信があるから生命保険は一切入っていないという人もいるかもしれません。

ただ、家を維持していくだけでもそれなりにお金はかかります。

万が一の時、子供に苦労をさせない為と思えば、年間保険料の安い家族のお守りは残してもよいのではないか、加えてつづけトク終身は貯蓄性が高いので残しても良い。

となると、このソニー生命の契約ぐらいはなんとかしたいと思うに至りました。

失敗2:勘違いに気付く

契約前にも先の写真のような解約返戻金のシミュレーション表を見せてもらっていました。

「払った保険料の分は解約返戻金で戻ってきますよ」というセールストークに乗せられて、表をちゃんと見てなかったのですが、

解約返戻金が払った保険料の100%に近い額になるのは30年後以降で、特に早期の解約は6~8割ぐらいしか返ってこない。

ということに気付いたのは、解約を考え始めてから。。

時すでに遅しですね。

これも反省点です。

失敗3:運用利率2%と言っても

積み立てる保険料の運用利回りが最低保証2%となっているのですが、その運用益が丸々解約返戻金に反映されるわけではありません。

実際にはその2%から保険会社の手数料なるものが引かれます。

これも仕組みをちゃんと理解していませんでした。

失敗4:繰り上げ返済を考えていなかった

解約を決定付けたのは、住宅ローンの繰り上げ返済を考えた時でした。

団信すら知らなかった私ですので、まして繰り上げ返済のことなんて考えもしませんでした。

繰り上げ返済というのは、毎月の返済と別に借入金額の一部を返済することで、利息を減らせる効果があります。

例えば、3,000万円を35年、金利1.5%で借り入れた場合、利息を含めた総返済額は3,858万円になりますが、

借入から5年後に80万円を繰り上げ返済(期間短縮型)すると、総返済額は3,812万円になり、46万円も支払を抑えることができます。

80万円というのは、我が家がソニー生命に払う5年分の保険料です。

実際の金利はもう少し低いですが、繰り上げ返済をすれば数十万円の支払い抑制につながるのです。

そう、貯蓄という目的で保険に入るメリットは一切無いのです。

解約へ

さらに、保険を契約してから日銀の量的・質的金融緩和策が始まり、消費者物価はインフレに転換し、株価は急騰しました。

しかし、国債金利は下がった為、積立の利率は最低保証2%のまま変わらず、インフレの分だけ実質の保険金は目減りしてしまったのです。

当初思い描いていたものと現実はあまりにかけ離れ、もはや契約を続ける理由はどこにもなくなりました。

解約か?払い済みか?あるいは減額か?

要らなくなった保険をどうするか、選択肢は4つあります。

- 解約・・・文字通り契約を終了させます。その時までの払込金額に沿って解約返戻金が支払われます。

- 払い済み・・・以降の保険料の払込は停止になりますが、それまで積み立てした保険料分で保険金が設定されます。保険期間も従来のままです。

- 延長保険・・・以降の保険料の払込は停止になり、保険期間を再設定します。それまで積み立てした保険料に応じて保険金が設定されます。

- 減額・・・保険金額を減らすことにより、毎月の保険料を下げることができます。

これらを私の場合に当てはめると次のようになります。

まず解約する場合。

以降の保険料はゼロ。解約返戻金が23万円ほど返ってくる。(払った保険料は45万円ですので22万円の損になります)

解約返戻金23万円を繰り上げ返済に充てると、8万円程の節約効果(今後の金利で前後しますが)

払い済みの場合は、

以降の保険料はゼロ。保険金額は約50万円(終身)に再設定されます。

払い済みの場合は、解約返戻金も残り、以降も最低保証2%に従って増えていくのですが、前述の通り手数料が引かれるので2%丸々増えるわけではありません。

これもこの時になって知ったのですが、解約返戻金がどんなペースで増えるのか、ソニー生命、保険の窓口両方にかなり突っ込んで質問したのですが、「払い済みに変更するまでわかりません」とのことでした。(新規契約の時はシミュレーションを見せるのに、解約を検討している時には教えてくれないのです)

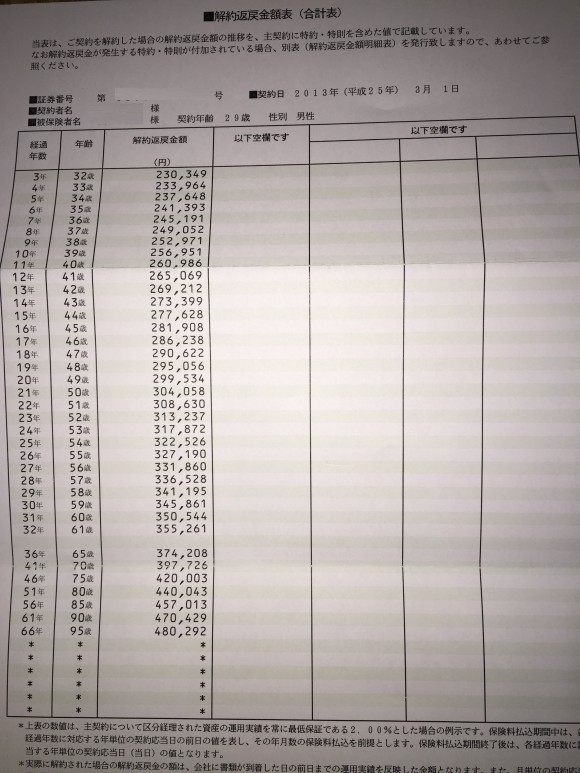

仕方がないので、契約した時にもらった解約返戻金の推移表を参考に、60歳以降の利回りを算出して、だいたい年率1%ぐらいで増えると予想しました。

減額の場合は、

一旦現時点の解約返戻金を支払い、その後新たな保険金額に合わせて保険料支払を継続。

ということで事実上、解約&新規契約と同じと言われました。

ということで、減額は無いとして、解約と払い済みで悩んだのですが、将来的に解約返戻金が結構な額になりそうな「払い済み」にすることにしました。

こちらは、払い済みにしてから送られてきた解約返戻金額の推移です。

60歳までに35万円ぐらいになります。(年率約1.5%)

予想よりも良かったです。

払い込んだ金額を超えるのは85歳と絶望的ですね。。

それでも、少しでも取り返せそうなので、まあ不幸中の幸いと思いたいです。

今後もし住宅ローンの状況が変わったり、急激なインフレが起こるようならその時改めて解約を検討しようと思います。

まとめ

いかがでしたでしょうか??

どこにでもありそうな保険の失敗例にまんまと嵌ってしまったお話しでした。

反省点をまとめるとこんな感じでしょうか?

- 保険に関する正しい知識を身に付ける

- 保険だけでなくお金の色んなことを知る

- 将来のプランの上で、本当に必要な保険を考える(特に積立型は慎重に)

- 焦らない/じっくり検討する(ネットで他の保険や失敗事例を調べ尽くす、知人に相談する)

- 保険の窓口を信用し過ぎるな(参考になることはあります)

皆様の一助となれば幸いです。

勉強になりましたりまさに私も同じ商品に入っています。

損するのは嫌なので、色々調べたいと思いますありがとうござました!

こちらこそ、お読み頂きありがとうございました!