9月の住宅ローン金利は久しぶりに上昇!今後、住宅ローン金利がどうなるか?

大胆に予想してみました。

Contents

2016年9月は固定金利が上昇

今月の住宅ローン金利(固定金利)は、予想通り上昇しました。

主な銀行の固定10年 最優遇金利

| 9月 | 8月 | 前月比 | |

| 三菱東京UFJ銀行 | 0.6% | 0.5% | +0.1% |

| みずほ銀行 | 0.7% | 0.65% | +0.05% |

| りそな銀行 | 0.75% | 0.65% | +0.1% |

| 三井住友信託銀行 | 0.45% | 0.35% | +0.1% |

固定金利の指標となる、国債利回りが7月に底を打ち、直近は今年3月の水準まで上昇しているためです。

2月から政策金利の一部にマイナス金利が導入されましたが、住宅ローンの変動金利には今のところ影響していません。

↓固定金利と変動金利が影響される指標についてはこちらをご覧下さい

2016年前半の金利動向を振り返る

今後の住宅ローン金利を予想する上で、まずこれまでの国債利回りの状況を振り返ります。

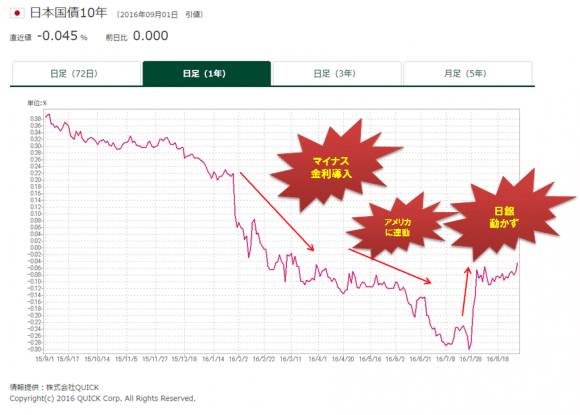

こちらのグラフは日本国債10年の利回りの推移です。

長らく低下を続けている国債金利ですが、今年に入ってからも低下を続けています。

特に、1/29に日銀がマイナス金利の導入を発表した直後から4月にかけて急激に低下しています。

(このマイナス金利政策は、銀行が新たに日銀に預ける当座預金の金利を-0.1%にする内容でした。)

2月には、長期の国債に位置づけられる10年国債の金利が史上初めてマイナスになりました。

5月は横ばいで推移していましたが、6月前半から再び低下し始めます。

この理由は、アメリカにあります。

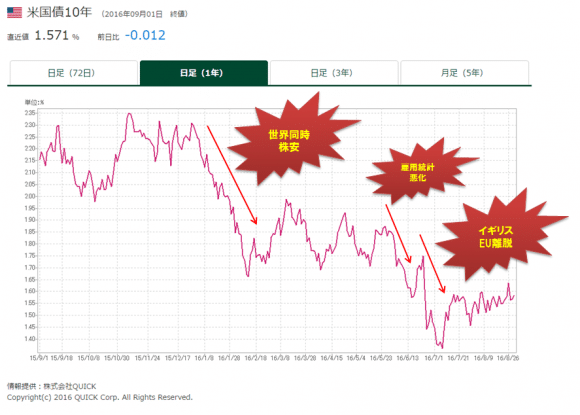

こちらは、アメリカ国債10年の利回りの推移です。

6/3に発表されたアメリカの5月の雇用統計の結果が著しく悪かったためです。

それまで長らく20万人前後で推移していた「非農業部門雇用者数」が前月比3.8万人増というとてつもなく低い数値だったためです。

この発表により、アメリカの利上げが当面無いと判断し、国債市場の金利が低下することになったのです。

日本国債もこのアメリカ国債の動きに合わせる形で低下していきました。

そうこうしている間に、6/23に行われたイギリスの国民投票の結果、ご存知のように「EUからの離脱」が決定。

事前の予想に反して、離脱ということになってしまったため、リスクオフの動きとなり、またもや金利が低下することとなりました。

こうして、話題に事欠かない2016年前半だったわけですが、日本国債はその後、前述の通りリバウンドしています。

これは、7/29に発表された日銀の金融政策の中で、ETF購入を3.3兆円から6兆円に増やすという発表があったものの、国債金利に影響しやすい国債の買い入れと金利の政策については現状維持を発表したためです。

それまでの金利の低下ペースがかなり早かったため、調整される形で金利が上昇しました。

もし、日銀がこれら政策の拡大を発表していたら、さらに金利は低下していたと思われます。

金利に影響を与える日銀とFOMCの動向

一旦リバウンドをしましたので、ここからしばらくは国債金利に大きな変動はないかと思います。(本日の雇用統計でサプライズがなければ)

次に大きく動くタイミングは、9/22以降になります。

9/21に奇しくも、日銀の金融政策決定会合の結果発表と、時差はありますが同日、アメリカFRBのFOMCの結果が発表されます。

ここで、日銀の追加緩和が有るのか無いのか、有るとしたらどの規模なのか、また、FRBが利上げをするのか否か。

これらの結果によって、その後の動きが大きく変わります。

目標にはほど遠い日銀

まず日銀ですが、2013年に量的・質的緩和を導入して以降、目標としている物価上昇率2%を達成できないでいます。

今回の金融政策決定会合では、これまでの金融緩和政策について「総括的な検証」を行うことを発表しており、その検証結果及び今後の金融政策に注目が集まっています。

ちなみに、先日のジャクソンホールでの講演で、黒田総裁は次のように語っています。

今年1月に導入を決定したマイナス金利政策について、QQEと相まって金利が大幅に低下し、「幅広い借り入れ主体に恩恵を与えている」と評価した。

そのうえで「いくらでも望み通りの水準に金利を引き下げられるわけではない」としたが、現行のマイナス0.1%という水準は「新たな下限制約からは、まだかなりの距離がある」と指摘。マイナス金利政策の導入で「負のショックへの対応に、より大きな自由度を獲得した」と語った。

先行きの金融政策運営は、毎回の金融政策決定会合でリスクを点検し、物価目標実現に必要と判断した場合は「ちゅうちょなく、量・質・金利の3つの次元で、追加的な緩和措置を講じていく」との方針をあらためて表明した。

マイナス金利付きQQEは「非常に強力な枠組み」とし、「量・質・金利のいずれも、追加緩和余地は十分にある」と強調。「この枠組みをどう使って、2%の物価安定目標を早期に実現するか、しっかりと検討し、実践していく」と語った。

by ロイター

ですので、マイナス金利や国債の買い入れの拡大が発表される可能性は充分にあります。

利上げの条件が整ったFRB

一方のFRB。

5月の雇用統計とイギリス国民投票の思わぬ結果によって、利上げ期待が縮小していましたが、その後の雇用統計は堅調ですし、個人消費も好調が続いています。

逆に住宅価格は上昇、住宅ローンも自動車ローンも借入が膨らんでおり、どちらかというとむしろ利上げしないとヤバイ状況になりつつあります。

イギリスのEU離脱の影響は、今のところ何も出ていないということで、利上げするなら“今でしょ”という状況です。

もし、今回見送った場合、次のターゲットは12月になりますが、その間に世界中のどこかで何かが起きたら、さらに利上げが遅くなります。

FOMCは11月にもありますが、利上げするのは、イエレン議長の会見がある時しかないというのが通説のため、9月にないなら、次のチャンスは12月になります。

本日発表される8月の雇用統計の結果が予想外に悪くない限りは、利上げはほぼ確定と言える状況だと思います。

今後の住宅ローン金利はどうなるの?

前置きが長くなりました。

そろそろ結論に入っていきたいと思います。

まず、10月~12月の住宅ローン金利についてですが、これはもう「22日を迎えてみないとわからない」というのが正直なところです。

が、それでは予想になっていないので、各シナリオ毎に考えてみたいと思います。

① 日銀がマイナス金利を拡大、FRBが利上げを決定 ※60%ぐらい

⇒固定金利は、過去最低となった8月の水準まで再び低下すると思われます。

アメリカが利上げ、かつ現状国債金利が結構リバウンドしてますので、そこからさらに史上最低を更新するかは、やや困難だと思います。

② 日銀がマイナス金利を拡大、FRBが利上げしない ※20%ぐらい

⇒これは固定金利が大幅に低下するパターンです。史上最低を更新する可能性が大いにあります。

また、変動金利が久しぶりにさらに低下する可能性も出てきます。

③ 日銀が政策金利は維持・国債買い入れをちょっと増やすor現状維持、FRBが利上げを決定 ※10%ぐらい

⇒固定金利が急上昇する可能性あり。日銀の「金融緩和限界説」で盛り上がりそうです。

④ 日銀が政策金利は維持・国債買い入れをちょっと増やすor現状維持、FRBが利上げしない ※10%ぐらい

⇒基本的な動きは③と同じですが、③よりは上昇の度合いが弱いと思われます。

いずれにしても、両政策発表から数日は大きく荒れることが予想されます。

そして、来年2017年1月~3月はどうなるか。

これも基本的には先ほどの①~④のように、日銀とFOMCの動き次第になります。

ただし、日銀の量的・質的緩和政策は、間違いなくその頃でもまだ出口が見えない闘いが続いていると思いますので、12月までの金融政策決定会合で本当にすべて現状維持でない限りは、3月という住宅ローンの需要期で各銀行間のキャンペーン合戦もあるので、固定金利は、過去最低水準、あるいはそれ以下になる可能性があると思います。

FRBの利上げについては、9月に利上げしなくても、12月には利上げすると思われます。

しかし、恐らく年内は1回に留まりますし、その後も利上げペースは緩やかなものになると思われます。

したがって、数ヶ月~1年というスパンで考えれば、FRBが日本の住宅ローン金利に及ぼす影響はそれほどないと思います。

ただし、利上げが順調に進めば、日米金利差拡大によって、円安に誘導されますので、その分日銀は追加緩和の武器を温存できるので、緩和期待を煽り続けられます。。

利上げが進まない場合は、円高に触れますが、その場合は、黒田日銀総裁が男気を見せるので、この場合も金利の低下は続くと思います。

10月~12月という直近の住宅ローン金利には影響を及ぼしますが、少し先の未来については、アメリカFRBの動向はそれほど気にしなくてもいいのかと思います。

ただし!

固定金利の低下余地は限られています。

既に住宅ローン金利がマイナスになっているデンマークのようなことにはならない、ということを前提にすれば、既に一部の銀行で固定10年の金利が0.35%になっているように、これ以上の低下は限られていると思います。

10年、0.35%という値が既に原価割れギリギリのラインである可能性があるからです。

住宅ローン金利は、国債金利に影響を受けますが、当然、ライバルの金利に左右される面もあります。

ライバルのひとつが、実質国が提供している、フラット35です。

35年という超長期の固定金利がどんどん低下しているので、銀行も各金利を低下させざるを得ません。

(トルシエジャパンのフラット3を思い出しますのは私だけでしょうか。)

このままフラット35が低下し続ければ、いずれ、すべての金利がゼロ近傍に近づきます。

しかし、それまでにはまだまだ相当の時間を要しますし、一部の銀行がマイナス金利に抵抗を示し始めていることからも、その状況が望まれるかは疑問です。

変動金利から固定金利の切り替え、あるいは借り換えを検討されている方は、今の金利で返済が楽になるのであれば、欲を出し過ぎず、ここらで借り換えておくのがいいのかもしれません。

もちろん、さらに低下する可能性もありますので、再度の借り換えを視野に入れるなら、今回は諸費用が安く済む銀行を選ぶというのもひとつの手だと思います。

いずれにしても、借り換えを検討中の方は、とりあえず候補の銀行をいくつか絞って、仮審査を出しておきましょう。

その理由など、借り換えについてはこちらで詳しく紹介しています。

初めまして、マー太郎と申します。よろしくお願いします。

ひかパパさんのローンの借換えの記事を見て、まさに我が家の借換えと同じです。と言っても我が家はりそなで借換えが8月実行で通ったものの、8月の完済申込みが間に合わず、8月見送りとなりました。

しかし30年固定も良いかとの思いもあり7月に三井住友信託にWEBにて簡単審査をやるも、込み合っているため9月になって本審査に向けての書類が送付され、実行は来月以降とのこと。りそなで今月契約するか、三井住友を進めるか悩んでおります。

>マー太郎さん

コメントありがとうございます!

私と全く同じ流れですね。

固定10年にするか30年にするのか、さらに時期的にもかなり悩みますよね。

まず、りそな銀行の方は完済の申し込みと金消契約が必要かと思いますが、記事中の9/21の日銀の発表を待っていると9月の実行は難しくなります。

10月以降の金利については、日銀とFRB次第な面もありますが、ここ数日で国債金利がさらに上昇していますので、住宅ローンの固定金利も上昇する可能性が高まっています。

従いまして、選択肢としては下記のいずれかになると考えます。

・9月にりそな銀行に借り換え(固定10年 金利 0.45%)

・10月に三井住友信託銀行に借り換え(固定30年 金利 0.85%以上の可能性あり)

・11月以降で金利が下がるタイミングを待つ(ターゲットは金利競争が起きやすい1月~3月)

以上を前提に考えます。

まず、基本的には固定10年と固定30年どちらにするかを優先して決めるべきだと思います。

30年以上のローンを組まれているかと思いますが、返済の余力がどの程度あるのかがポイントだと思います。

例えば、固定30年にした場合に、月々の返済が10万円なんだけど、共働きなので(あるいは何かしらの安定収入源で)、毎月プラス5万円の繰り上げ返済が可能、といった状況で、

「固定10年にして、(固定30年との)金利差分の利息も繰り上げ返済に回す」

みたいな運用が可能なのであれば、固定10年という選択もあると思います。

りそなの場合は、固定10年終了後は変動金利になり、店頭金利が今と同じなら0.569%と低金利が続きます。

が、その後に金利が上がる可能性もありますので、固定10年の間にどこまで残債を減らせるかが重要です。

繰り上げ返済が難しい、あるいは変動金利のリスクがとれない状況であれば、

固定30年が無難な選択だと思います。(私はそう考えて、りそなではなく、三井住友信託を選択しました。)

次に借り換えのタイミングですが、これが今、非常に難しい時期にあります。

ここ数日、金利が上昇している理由は、「日銀が長期国債の買い入れ額を減らすかもしれない」という観測があるからです。

黒田総裁は昨日、これを否定するような発言をしていますが、9/21の会見まで真意はわかりません。

仮に長期国債の買い入れ減額が発表されれば、固定10年、そして固定30年はより顕著に金利が急騰する可能性があります。

となると、「9月に借り換えておけばよかったー」となる可能性もありますが、発表されるのは9/21です。

そこからの国債金利の上昇が、翌月の住宅ローン金利にガツンと反映されるということもあまりないような気もします。

私は昨年8月に、変動金利から固定金利(1.25%)への切り替えをしたのですが、その2ヶ月後から再び金利が低下して、悔しい思いをしました。

「焦って動いてもいいことないなあ」と思った瞬間でした。

りそなを選択しても、その後変動金利への不安や返済総額への不満がないのでしたら今月実行されるのもよいと思います。

固定30年を希望でしたら、今月の日銀の発表を待って、10月実行あるいは、ドンと構えて1~3月を待つという選択をするのもよいと思います。

(黒田総裁が強気のスタンスを継続すれば、今回の金利上昇は一時的なもので終わり、数ヶ月をかけて再び過去最低水準を試す展開があると思います。)

こんな感じで、回答になっていますでしょうか?

ご参考になれば幸いです。

(毎度のことながら私の個人的見解ですので、お約束はできないことご了承ください)

ひかパパさん、丁寧なお返事ありがとうございます。

本当に悩みますね。

確かに金利に惑わされず固定10年とするか30年とするかを決める

事が先決ですね。

9月は8月より金利上昇がありましたが、冷静に見てそれでもかなり

低いですから、あまり欲張ってもいけないのかもしれません。

借換えは準備や手続が大変なだけに、ある程度勢いも大切のような

気もしてきました。

どちらを選んでも、のちにあっちの方が・・・と思うことになるかも

しれませんが、現状より何百万円節約できますから、借換え頑張ってみます。

ありがとうございました。

>マー太郎さん

こちらこそ、ご丁寧に返信頂きありがとうございます。

欲張ってはいけないというのは、私も仰る通りだとだと思います。

また大幅に下がるようなことがあれば、再度借り換えればいいわけですからね。

また何か気になることがありましたら、お気軽にコメント下さい。

今後ともよろしくお願いします!

こんばんは。

暇な時間を見つけては(←失礼ですいません笑)記事を楽しく読ませて頂いております。

21日にBOJとFOMCの政策金利発表がありましたね。日本に於いては発表時間が決まっていない事から毎回、様々な思惑などの理由で発表直前は株価や為替が乱高下しており投機家は両方の悲鳴が起こっていそうです。

この発表は住宅ローン金利の動向を気にする者にとっても重要な発表であるので、ひかパパさんの今後の予想をブログ記事にて教えて頂きたく質問致しました。

更新を楽しみにしていますので、ぜひよろしくお願い致します!←勝手にお願いしてすいません。

ちなみに私個人はFOMC発表とイエレンのおばさまが記者会見をする時に何らかのアクションをするのかと思っていますが、FOMCは今回金利の利上げを見送ったので10月・11月とイエレンのおばさまの記者会見が無い月の利上げは無いのかなと思ってしまいます。(臨時会見をする可能性はありますが。)

しかし以前、利上げは年内にあと2~3回はするみたいな事を言ってましたが結果9月が出来なかった所を見ると可能性があるのは次のイエレンおばさまの会見がある12月なのかなと思うのですが、その辺もチラッと予想を教えて頂けると嬉しいです。

>ナタさん

コメントありがとうございます!

休暇を取っておりまして、ご連絡遅くなってしまってすみませんでした。

来月の住宅ローン金利は10年固定はスライド、超長期は若干の上昇となるようです。

FRBの利上げは年内の可能性は1回のみになりました。あと2ヶ月程事件がなければ利上げするでしょうが、どうもドイツ銀行の雲行きが怪しくなってきましたね。

ナタさんの方が私より詳しいのでは?と思ったりもしてますが、来月初旬に記事をアップしようと思いますのでお楽しみにお待ち下さい!